从家庭层面来看,2025 年每户家庭平均收入预计为 97.51 美元,而小家电市场每户平均销量将达到 1.71 台。

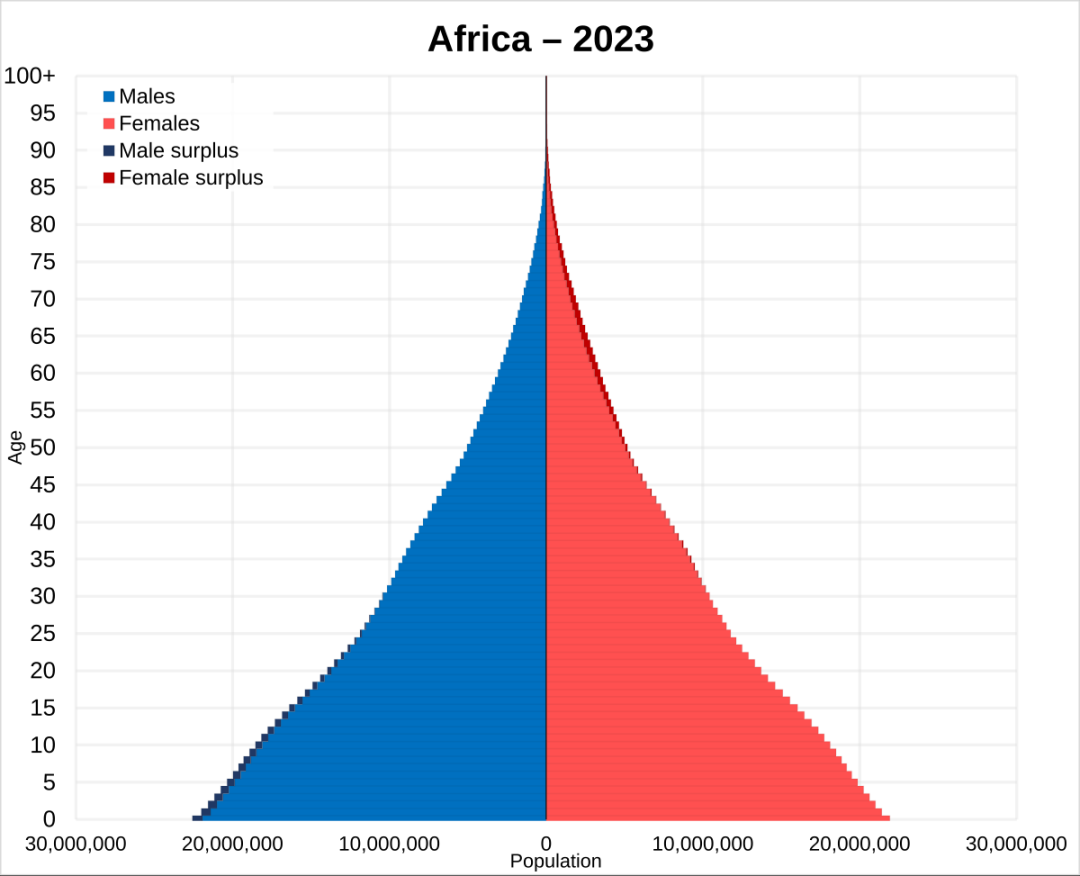

此外,2026 年该领域销量预计增长 3.72%,到2030年,小家电市场销量有望达到 5.4355 亿台。目前,非洲小家电市场正在蓬勃发展,消费者对方便、高效的日常家务解决方案的需求不断增长,推动了市场的持续增长。

随着城镇化推进,非洲中产阶级不断扩大,预计 2060 年将占人口 42%,消费能力显著提升,厨电产品在 Jumia 平台家居品类中销量占比达 17.38%,位居第一。

电商渠道也蓬勃发展,尼日利亚成为非洲最大电商市场,2023 年“黑五”期间肯尼亚某家电卖家单日销量大幅增长。

尼日利亚作为非洲人口最多的国家,热销品类丰富,搅拌机、空气炸锅和带“沸腾自动断电”功能的不锈钢加热杯表现突出。

埃及以咖啡文化闻名,电热土耳其咖啡机和冬季取暖设备如暖风机销量较高。

肯尼亚电热水壶、真空吸尘器、吐司机、吹风机销量领先。

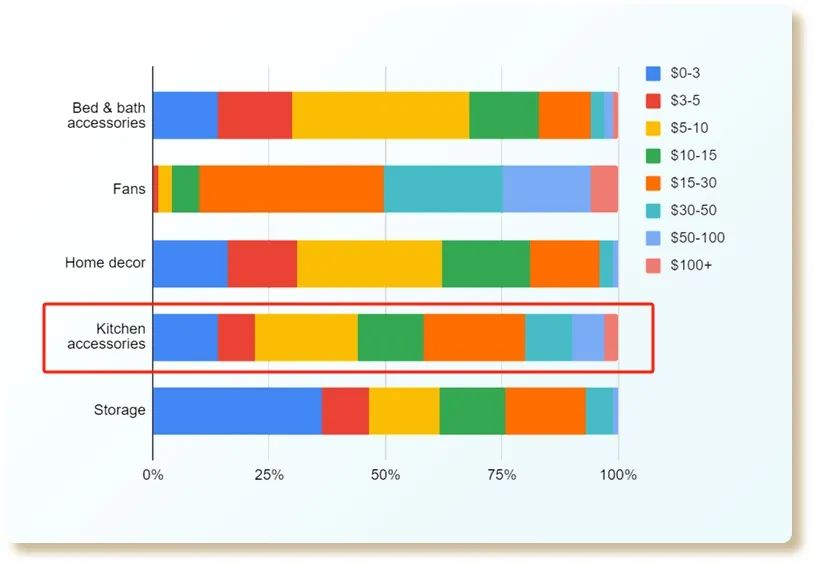

此外,价格锚定是非洲市场的共性,70% 的热销产品定价低于 1000 元人民币,厨房用品核心价格带集中在 5-10 美元和 15-30 美元区间。

2023 年南非累计停电 1742 小时,约 72.6 天,一年中很大一部分时间处于五级和六级限电,催生了对带宽电压保护装置和低功耗产品的刚需。同时,当地线下零售分散,物流薄弱,配送成本高。

对此,中国企业推出节能型发电机专用空调、防锈冰箱等定制产品,结合当地“先消费后付款”习惯提供分期付款方案,并通过 AES 南非展等平台对接本土经销商,实现渠道下沉。南非 2025 年将实施《电气设备能效规范》(VC 9008),要求冰箱、洗衣机等贴标能耗标识,为中国高效能产品进入市场提供机遇。

海尔在尼日利亚推出 10 公斤大容量洗衣机,专为清洗传统长袍设计;开发太阳能直驱疫苗冰箱,断电后 120 小时恒温 8℃,助力疫苗接种率从 30% 升至 67%;2024 年启动埃及生态园项目,打造数字孪生工厂辐射欧非中东市场。

此外,南非 2025 年“平价智能设备计划”取消低于 986 元智能手机的奢侈品税,通信商 MTN 向 110 万用户提供 5.42 美元的 4G 手机,为中国产业链创造替代 2G/3G 设备的窗口期。通过“技术适配+本地生产”双轨策略,中国品牌在非洲市场份额五年内提升 23 个百分点。